图片来源:中国金融网/图片银行

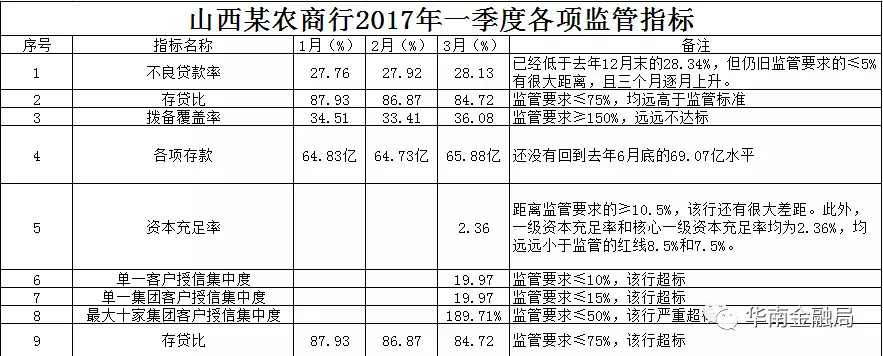

一家坏账率在20%以上农商行,伴随着前董事长被举报贪腐受贿、一年三换实际当家人等负面,终于迎来了当地的高度关注。 原标题:山西某农商行一年三换董事长,坏账率高达28%,惊动当地市长!! 来源微信公众号:华南金融局 作者:局长 (授权转载) 局长了解到,山西有家农商行的不良率一骑绝尘:去年6月末的时候,该行不良率为4.98%(当时银监会披露的银行业不良率为1.81%);而到了今年一季度末,这家银行的不良率飙到了28.13%,(一季度银监会数据行业平均不良率为1.74%)。 与此同时,这家农商行的核心资本充足率断崖式下跌,短短9个月时间,从去年六月末的12.96%跳水,剧跌至今年一季度末的2.36%。 这家农商行在山西,由县级联社改制而来。更重要的是,局长手上拿到的是2016年中报、2016年年报和2017年一季报,虽然还未拿到2017年中报,但两名知情人士告诉局长,今年该行6月末的不良率仍然高居20%多。 也是因为一直居高不下的不良率,终于迎来了当地市政府的注意。当地还特别成立了清收处置该行不良的专项行动协调小组,组长由市委副书记、市长直接挂帅。 局长和你一样,隔着屏幕都能感受到一股深深地震撼。应当激起全行业反思的是,这样的银行,在中国有多少?是一个孤例,还是农村金融系统里的常态化?如果是常态化,这么重的包袱怎么化解?还有,究竟是什么原因,让这家农商行九个月内从正常运营跌落至监管红线以下,谁该为此负责? [一]触目惊心的监管指标 先回顾历史,看看山西该农商行从2016年6月末~2016年12月短短6个月的业绩,堪称急速变脸: 1. 不良余额由2.67亿元上涨至15.73亿元; 2. 不良率由4.98%飙升到28.34%; 3. 核心资本充足率由12.96%跳水至2.15%; 4. 上半年营收4.3亿元,下半年只有3.04亿元,环比负增长29.3%。上半年净利润1.05亿元,下半年只有1000万。是的,下半年净利润是上半年的十分之一,你没有看错! 改制前,这家行是一个县级联社。在改制后的连续好几年内,该行总体监管评级保持在二级,各项经营业绩均排名在市级和省级前列;员工工资以及股东分行,亦连续数年排名山西省范围内前列。 看起来还算良好的势头很快就戛然而止,该行评级在一季度已由2C滑落至4A级,接近高风险社行列。 经营急剧恶化从去年下半年开始。2016年6月末的时候,该行的营业收入为4.3亿元,12月末的营收为7.34亿元。也就是说,下半年营收3.04个亿元,增幅较上半年负增长29.3%。 营收在正常幅度范围内的走高走降很正常,不正常的是净利润。去年六月末的净利润为1.048亿,而去年底为1.148亿元,也就是说,去年下半年该行在创造了3个亿营收的情况下,才净赚了1000万,几乎没怎么赚钱。 营收去哪儿去了?是什么突然发生的事件使得收入成本陡然拔高?收入成本比增加了多少才会发生这样的情况? 看完了时点,我们再来看时段的盈利。今年一季度末,该行的营业收入为1.23亿。而如果较为科学地从数学角度测算,该行2016年前两季度的平均营收金额是2.15亿。也就是说,该行的今年一季度营收降幅达到了42.8%。负增长42.8%! 更为夸张的是净利润指标:该行2016年6月末净利润为1.05亿,也就是说前两季度平均净利润为5250万。但到了今年一季度末,该行今年前三个月净利润仅为1580万,同比降幅高达70%。(但这三个月,好歹也还是比去年下半年赚得多) 不良情况更令人咂舌:2016年6月末,该行不良余额为2.67亿,但同年末这一指标激增至15.73亿,也就是说去年下半年该行的不良额增加了13亿,增幅近五倍!!按这个规模,得计提多少的利润才可以覆盖?同样急速走高的是不良率,从去年6月末的4.98%,飙升到年末的28.34%。 核心资本充足率已经从满足监管需求跌破了红线:该行在去年六月末的核心资本充足率为12.96%,到年末剧烈降低至2.15%……现在也没回来多少,最新的数据是 ,该行今年三月末的核心资本充足率为2.36%。 触目惊心! 最新播报,今年一季度,这家银行的主要监管指标如下:

整整九项未达标! [二]一年内三换实际掌舵人 跟突然恶化的经营和监管指标几乎同一条时间轴发生的,是该行堪称密集的帅位更迭记。 先严肃声明,基于我们对至少三位知情人士的采访,我们没有取得任何直接证据或者官方表态,能够将该农商行经营业绩的突然恶化与董事长的频繁更换直接划等号。 但我们能看到的是,该行业绩陡然生变的时间段,确实与董事长之位变动的时间段完全吻合。 受访人士均倾向于认为,董事长之位在一年内三度生变,给行领导班子的经营思路与业务开展带来了不稳定因素。这些因素交集在一起,一定程度甚至是很大程度上促成了该行经营业绩的大幅动荡。 我们在此不下任何判断,也不对任何无法证明或证伪的动因分析做单方面解读,只将我们掌握的真实信息在此呈现——该行不到一年时间内更换了三任党委书记,其中,第二任党委书记还未正式通过董事会任命为董事长,但在行里实际主持工作长达8个月。 三任董事长(含实际主持工作的党委书记)的任职轨迹为: A由2011年年末一直任职到2016年的7、8月份; B由山西省联社从联社系统内空降,于2016年7、8月份任职该行党委书记。该行一直未召开董事会选举B为董事长,到今年4月份上旬,B被山西省联社调走,同时省联社再空降提名一名党委书记C到该行。5月,B开始进行离任审计和与C的交接工作。 C的党委书记任命已于今年5月上旬在该行宣布,后续召开董事会进行提名选举。C本人5月已到岗。 追溯时间,该行业绩陡然恶化的起点是A和B的交接点。那么A为什么撤走? 知情人士告诉局长,A受到了关于违规放贷等的举报,并且在网络上,关于其贪污行贿的言论甚嚣尘上。而后,在该行纪检部门、当地银监部门等相关部门均未正式查明情况并出具调查结果的情况下,任职超 8年的A(改制之前便在该行)被省联社直接调离董事长之位。 而被省联社空降而来并提名任党委书记的B,将A在位期间提出的企业加快上市、继续发起设立村镇银行和分支机构以拓展发展空间、发行次级债等三大目标全盘推翻。而也是在B的任职期间,不良被极大暴露。 而再度被省联社空降来接手B的C,真实的原因是不是部分人士认为的“来救火”,我们就完全不得而知了。 权力的几度更迭,对业务自然产生影响。“我所掌握的原因有二:首先,从去年第三季度开始,很多对公贷款到期后,不展期、不续作。这样的情况之前很少见,因为该行很多对公客户都是当地支柱商贸和物流客户,都比较熟悉了。三个月后,这些贷款自然而然就认定成了不良;其次,新班子上台后,在去年12月将基层客户经理大面积调岗,这也使得人为上出现了贷款无法续作的情况”,一位知情人士告诉局长。 我们无法拿到该行不良贷款具体分布和主要对公借款人的违约情况,但是该行今年一季度的财务报表里,单一客户授信集中度居然高达19%,着实让人吃惊。 而知情人士告诉局长,“半年报数据更难看了”。 我们必将持续关注,也欢迎更多知情人士,来告诉我们,你所知道的农商行缩影。

-

中国金融网

-

中国金融网/华夏时报

-

AIAFChina